Preços de imóveis sobem 0,20% em janeiro e mercado entra em ritmo de ajuste

Os preços de venda de imóveis residenciais subiram, em média, 0,20% em janeiro de 2026, segundo o FipeZAP. É uma alta bem mais suave do que a vista no fim de 2025 e a menor variação mensal desde março de 2021, sinal de que o mercado entra no ano em ritmo de ajuste, com menos pressão de valorização no curto prazo.

Nubank abre carteira e reforça aquecimento dos escritórios corporativos

Nubank vai movimentar o mercado de escritórios com um plano robusto de expansão física. A fintech anunciou que investirá mais de R$ 2,5 bilhões nos próximos cinco anos em novos espaços de trabalho no Brasil e no exterior, ao mesmo tempo em que consolida um modelo híbrido mais rígido, com exigência de ida frequente ao escritório para a maior parte dos colaboradores.

Hotel na Lua já aceita “reservas”, mas ainda é mais sonho do que viagem marcada

Fazer check-in na Lua pode até parecer roteiro de filme, mas uma startup americana chamada GRU Space resolveu levar a ideia a sério e abriu reservas para um futuro hotel lunar.

Frankenstein da Netflix: os cenários de verdade por trás do filme

O novo Frankenstein de Guillermo del Toro, lançado na Netflix, não chama atenção só pela história da criatura e de Victor Frankenstein. Uma parte importante do encanto do filme está nos lugares reais onde ele foi gravado.

A maior parte das cenas externas aconteceu na Escócia, principalmente em Edimburgo. Ruas históricas como a Royal Mile, Parliament Square e becos antigos como Lady Stair’s Close e Bakehouse Close aparecem no filme quase como um cenário pronto: pedra, neblina, prédios antigos e aquela cara perfeita de Europa do século 19.

Outros pontos clássicos entram na lista, como a Catedral de Glasgow, com sua arquitetura gótica, e mansões como Gosford House e Dunecht House, usadas como partes da casa da família Frankenstein. Já na Inglaterra, propriedades históricas como Wilton House e Burghley House completam o “Franken-castelo” que vemos na tela.

As cenas de neve e gelo que parecem saídas do Ártico foram gravadas no Canadá, em áreas como Lake Nipissing e estúdios em Toronto, onde até o navio preso no gelo foi construído de verdade para as filmagens.

No fim, o filme vira quase um guia de viagem gótica: quem se apaixonar pelos cenários pode visitar boa parte desses lugares pessoalmente. E a graça é justamente essa: perceber que, por trás da fantasia, tem muita cidade real dando vida ao universo de Frankenstein.

Minha Casa Minha Vida fecha 2025 em alta e mira também a classe média

O Minha Casa Minha Vida terminou 2025 como um dos grandes motores do mercado imobiliário. Desde a retomada do programa, em 2023, já foram contratadas cerca de 1,9 milhão de moradias, dentro da meta de chegar a 3 milhões até o fim de 2026. Em 2025, o programa operou com um orçamento perto de R$ 180 bilhões, somando FGTS, Orçamento da União e outros fundos, ajudando a movimentar obras, gerar empregos e manter a construção civil aquecida.

Em muitos mercados, como São Paulo, o MCMV respondeu por boa parte dos lançamentos e vendas residenciais. Só em 2025, a construção civil abriu quase 190 mil vagas formais, mostrando o peso do programa na economia real. O foco continua sendo as famílias de menor renda, mas o ano também marcou um passo importante: o programa começou a chegar mais forte à classe média.

Com a criação da Faixa 4, famílias com renda entre R$ 8 mil e R$ 12 mil passaram a ter acesso a financiamento com condições mais vantajosas para imóveis de até R$ 500 mil, novos ou usados. Além disso, o governo reajustou tetos de valor dos imóveis em várias cidades, o que destravou novos projetos e ampliou o leque de produtos compatíveis com o programa.

Em paralelo, foi lançado o Reforma Casa Brasil, linha de crédito voltada a reforma e melhoria de moradias, com previsão de R$ 40 bilhões e alcance potencial de até 1,5 milhão de famílias. A ideia é não só construir novas casas, mas também melhorar as que já existem, fortalecendo ainda mais a cadeia da construção.

Para 2026, a sinalização é de continuidade com orçamento robusto, reforço dos subsídios e maior espaço para a Faixa 4. O resultado final vai depender da economia e dos juros, mas, para imobiliárias e corretoras de seguros imobiliários, uma coisa é certa: o Minha Casa Minha Vida continua sendo um dos principais motores de demanda do país e merece estar no centro do planejamento comercial para o próximo ano.

Comprar imóvel ficou 6,52% mais caro em 2025; veja onde os preços mais avançaram

Comprar um imóvel residencial ficou, em média, 6,52% mais caro em 2025. Mesmo assim, o mercado não perdeu o fôlego. O dado, medido pelo FipeZAP, mostra que os preços de venda de imóveis subiram bem acima da inflação do período e garantiram mais um ano de ganho real para quem está no mundo do tijolo.

Enquanto o IPCA deve fechar perto de 4,18% e o IGP-M ficou no negativo, o imóvel seguiu firmando posição como ativo resiliente, mesmo em um cenário de crédito caro e Selic elevada. Ou seja, quem comprou ou manteve patrimônio em imóveis não apenas protegeu valor, como também saiu na frente da inflação.

Em dezembro, porém, o ritmo desacelerou. A alta foi de 0,28% no mês, abaixo de novembro e também de dezembro de 2024. Esse movimento indica uma acomodação natural depois de dois anos seguidos de valorização forte. Nada que aponte para queda generalizada de preços, mas um mercado um pouco mais calmo, escolhendo melhor onde e como reajustar.

A alta de 2025 foi bem distribuída pelo país. Entre as capitais, Salvador, João Pessoa e Vitória ficaram entre os destaques, com valorizações de dois dígitos no ano. Já em praças mais maduras, como São Paulo e Rio de Janeiro, o avanço foi mais moderado, mas ainda positivo, mantendo o ativo atrativo no longo prazo.

O recorte por tipologia também reforça uma tendência conhecida de quem atua no dia a dia: os compactos seguem na frente. Apartamentos de um dormitório foram os campeões de valorização, com alta acima de 8% no ano. Na outra ponta, unidades maiores, com quatro dormitórios ou mais, subiram menos, perto de 5%, o que mostra uma demanda mais intensa por imóveis menores, bem localizados e com boa liquidez.

No fim de 2025, o preço médio nacional de venda ficou em torno de 9.611 reais por metro quadrado. Imóveis de um quarto passaram de 11.600 reais por metro, enquanto os de dois quartos ficaram na faixa dos 8.600 reais por metro quadrado.

Tudo isso aconteceu em um ambiente de financiamento mais pesado, com juros altos e poupança pressionada. O que ajudou a segurar a ponta da demanda foi o conjunto da economia real: desemprego em mínima histórica, renda em alta e PIB positivo, ainda que em ritmo moderado. Em outras palavras, uma parte relevante das famílias continuou com capacidade de compra, mesmo com as condições de crédito mais duras.

Olhando para 2026, a expectativa é de continuidade da valorização, mas em velocidade menor, especialmente no primeiro semestre. O mercado já trabalha com o cenário de início do ciclo de queda da Selic ao longo do ano, o que tende a aliviar o custo do crédito aos poucos e, mais à frente, melhorar as condições de financiamento. Somam-se a isso os testes do Banco Central com um novo modelo de crédito imobiliário, buscando alternativas à poupança como fonte principal de recursos.

Para imobiliárias e corretoras de seguros imobiliários, a mensagem é clara:

os imóveis seguem sólidos como ativo, o cliente continua sensível ao valor da parcela e à localização, e 2026 deve ser o ano de organizar base, qualificar oportunidades e estar pronto para um cenário em que o crédito fica um pouco mais amigável, mas ainda longe de ser “fácil”. Quem estiver preparado para esse ajuste gradual tende a capturar as melhores oportunidades.

2025 no mercado imobiliário: um ano de aluguel forte, crédito caro e muita expectativa para 2026

2025 no mercado imobiliário e o que esperar de 2026.

Se a gente olhar para 2025 como um jogo, o placar foi esse:

Selic alta segurando a compra, mas locação, FIIs e imóveis comerciais jogando bem mesmo em campo difícil.

Juros em 15%: o pano de fundo de tudo

O Banco Central manteve a Selic em 15% o ano inteiro, maior nível em quase 20 anos.

Na prática, isso significou:

• financiamento mais caro

• aprovação bancária mais rígida

• muita família querendo comprar, mas parando na conta da parcela

Muita demanda ficou “no funil” das imobiliárias e bancos, sem virar contrato.

Locação: demanda firme e preços em alta

Enquanto a compra desacelerou, o aluguel seguiu acelerado.

Os índices de mercado mostraram:

• alta dos aluguéis acima da inflação em 12 meses

• procura forte por imóveis bem localizados, especialmente de 2 e 3 dormitórios

• carteiras de locação mais cheias, mas exigindo gestão mais próxima

A inadimplência oscilou durante o ano, mas fechou com leve queda, ainda muito ligada a perda de renda e gastos imprevistos. Para imobiliárias, foi o ano de equilibrar três coisas: análise de risco, garantias mais inteligentes e uma cobrança firme, porém cuidadosa, para não perder bons inquilinos.

Lançamentos e vendas: mercado ativo, porém mais seletivo

Do lado das incorporadoras, 2025 não foi um ano parado:

• lançamentos cresceram em relação a 2024

• vendas também subiram, mas em ritmo menor

• o estoque nacional subiu para algo perto de nove meses de vendas na média

O foco continuou em médio e alto padrão, com tíquete médio maior e VGV robusto. O comprador, porém, chegou mais informado, comparando bem localização, metragem e condições de pagamento antes de assinar.

Comercial: escritórios e lajes voltam a respirar

No segmento comercial, 2025 consolidou a retomada:

• aluguéis de salas e conjuntos subiram mais que a inflação

• em eixos consolidados, a vacância caiu e os preços começaram a reagir

• políticas de volta ao escritório de grandes empresas ajudaram a demanda

Para quem atua com locação corporativa e seguro fiança comercial, foi um ano de reocupação gradual e de renegociar contratos em patamares um pouco melhores.

Investidor: FIIs viram “segunda perna” do imobiliário

Enquanto o tijolo físico enfrentava juros altos, os fundos imobiliários (FIIs) seguiram ganhando espaço:

• cerca de 2,9 milhões de investidores em 2025

• mais de 500 fundos listados

• patrimônio somado superior a R$ 180 bilhões

O mercado entrou em fase de consolidação: investidores mais exigentes, foco em fundos maiores, diversificados e com boa governança. Para muitas pessoas, os FIIs já são o “imóvel B” da carteira, ao lado da casa própria ou de um apartamento de renda.

E o que esperar de 2026?

O cenário base do mercado hoje é:

• possível início de cortes na Selic ao longo de 2026

• ajustes importantes no crédito imobiliário (novo modelo de SBPE, teto maior do SFH, volta de financiamentos com entrada menor)

• locação ainda forte, mas com chance de desacelerar a alta se o crédito melhorar

• compra e venda com espaço para reagir, principalmente para classe média e médio padrão

• FIIs e imóveis comerciais bem posicionados para um ambiente de juros em queda

Para donos de imobiliárias e corretoras de seguros imobiliários, 2026 tende a ser o ano de:

• mapear e aquecer a base de clientes que hoje não compram só por causa da parcela;

• blindar e cuidar da carteira de locação, usando dados, garantias e processos bem amarrados;

• acompanhar de perto juros, crédito e novas regras para ser o primeiro a chamar o cliente quando o custo do dinheiro começar a cair.

Resumindo: 2025 foi o ano de aprender a jogar bem com o juro no teto.

2026 tem tudo para ser o ano de se posicionar para o próximo ciclo de alta em financiamento e negócios

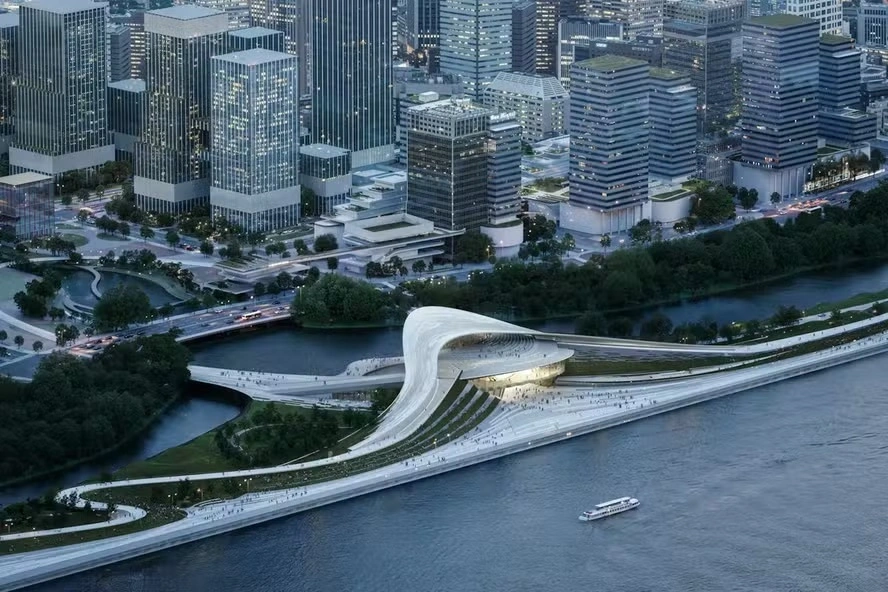

O museu que vai “surfar” as marés na China

Em Hangzhou, uma das cidades mais históricas da China, está nascendo um museu de arte que parece ter saído de um filme futurista. O Museu de Arte da Baía de Qiantang foi desenhado pelo escritório norueguês Snøhetta e é totalmente inspirado nas marés do rio Qiantang, famoso pelas ondas gigantes conhecidas como “Dragão de Prata”, que podem chegar a 10 metros de altura e atraem multidões todos os anos.

O prédio será construído bem na região onde o rio encontra o chamado Eixo Central da Água, um canal com áreas verdes que corta o novo centro da cidade. De lá, os visitantes terão vistas panorâmicas tanto do rio quanto do skyline de Hangzhou, em terraços e passarelas que fazem o passeio parecer um grande mirante. A arquitetura segue essa ideia de fluidez: dois volumes ondulados se encontram em um núcleo central, com pontes que ligam o museu ao parque e caminhos que “puxam” a paisagem para dentro do prédio, com grandes paredes de vidro voltadas para a água.

Além das salas de exposição, o projeto prevê muitos espaços públicos ao redor, abertos para quem quiser apenas caminhar, observar o rio ou curtir o pôr do sol. A proposta do Snøhetta é simples e bonita ao mesmo tempo: transformar o museu em uma porta de entrada para a imaginação, conectando cidade e natureza em um único movimento, como se a arte também seguisse o ritmo das marés.

Fundos imobiliários em alta: patrimônio cresce e base de investidores dispara

O mercado brasileiro de Fundos de Investimento Imobiliário chegou a 2,9 milhões de investidores em 2025, segundo a B3. Em pouco mais de uma década, os FIIs saíram de nicho de renda passiva para se tornarem um dos pilares do mercado de capitais, com um patrimônio somado de R$ 183 bilhões em fundos listados, acima dos R$ 167 bilhões de 2024. Hoje, já são mais de 500 FIIs na bolsa, cobrindo diversos tipos de imóveis, estratégias e níveis de risco.

O crescimento foi impressionante nos últimos anos. Entre 2020 e 2025, o número de investidores saltou de 1,2 milhão para 2,9 milhões, alta de cerca de 142 por cento. No mesmo período, o volume financeiro médio diário negociado passou de R$ 214 milhões para R$ 316 milhões. Por outro lado, os dados mais recentes mostram um mercado em ritmo mais moderado. De 2024 para 2025, a base de investidores avançou apenas 3,5 por cento e o volume negociado recuou de R$ 353 milhões para R$ 316 milhões.

Para analistas, isso não significa perda de relevância, e sim mudança de fase. O ciclo de forte expansão foi impulsionado por juros mais baixos, isenção de imposto de renda nos rendimentos e maior acesso via corretoras digitais. Agora, o setor entra em um momento de consolidação, com investidores mais seletivos, foco maior em qualidade de gestão, governança e escala. Fundos menores sentem mais os custos fixos, a falta de liquidez e a dificuldade de diversificar ativos, enquanto veículos maiores conseguem captar recursos com mais facilidade e acessar crédito mais barato.

A expectativa é de um movimento gradual de fusões e incorporações, aproximando o mercado brasileiro do que já acontece há anos com os REITs nos Estados Unidos. Para quem é de imobiliária ou atua com seguros ligados a imóveis, entender esse mapa é cada vez mais importante. Os FIIs seguem oferecendo uma porta de entrada para o investimento imobiliário com tíquete menor, liquidez em bolsa e exposição a ativos de grande porte, e tendem a continuar dividindo espaço com o “tijolo físico” nas estratégias de patrimônio de clientes pessoas físicas e institucionais.

Inadimplência do aluguel fecha 2025 em leve queda, mas segue no radar

A inadimplência no aluguel residencial terminou 2025 com uma pequena melhora. De acordo com o Índice de Inadimplência de Aluguéis (IIA), da Loft, 5,8% dos contratos tinham atraso acima de 15 dias em dezembro, abaixo dos 6,2% de outubro e novembro e do pico de 6,8% em setembro. Não é uma virada de jogo, mas já é um alívio para as carteiras de locação.

A redução foi relativamente espalhada pelo país. No Sudeste, o índice caiu de 6,1% para 5,8%. No Sul, de 6,1% para 5,6%. Norte, Nordeste e Centro-Oeste recuaram de 7,0% para 6,6%. Entre os estados, Minas Gerais ainda lidera a inadimplência, com 6,3%, enquanto o Rio de Janeiro segue com a menor taxa, perto de 4,5%. São Paulo fechou o ano alinhado à média nacional, também em 5,8%.

As causas seguem muito ligadas ao aperto no bolso. A pesquisa aponta perda ou redução de renda como principal motivo dos atrasos, respondendo por 42% dos casos, seguida de gastos imprevistos (27%) e despesas fixas altas (23%). Ou seja, o problema está mais na fragilidade do orçamento do inquilino do que em má fé.

Para 2026, o recado é de cautela. A inadimplência acompanha de perto o humor da economia. Se emprego e renda se mantiverem minimamente estáveis e os juros começarem a ceder, a tendência é de queda gradual. O IIA usa dados de cerca de 500 mil contratos de Fiança Aluguel e é um bom termômetro para imobiliárias e corretores ajustarem análise de risco, garantias e estratégias de cobrança ao longo do ano.